Zusammenfassung

Nexus Uranium Corp. (ISIN: CA65345P2008 | WKN: A41PJQ) (Nexus oder das Unternehmen) hat eine Optionsvereinbarung (die Optionsvereinbarung) mit Canamera Energy Metals Corp. (CSE: EMET) (Canamera) geschlossen, welcher zufolge Canamera eine Beteiligung von bis zu 90 % an Nexus Uranprojekt Great Divide Basin in Wyoming erwerben kann.

Gemäß den Bedingungen der Optionsvereinbarung wird Canamera über einen Zeitraum von vier Jahren die Exploration auf dem Konzessionsgebiet finanzieren sowie Bar- und Aktienzahlungen an Nexus leisten. Sollte Canamera alle Earn-in-Anforderungen erfüllen, wird Nexus eine Gewinnbeteiligung (Carried Interest) von 10 % am Projekt einbehalten und rund 280.000 $ in bar sowie Canamera-Aktien im Wert von 500.000 $ erhalten. Zudem wird das Unternehmen von Explorationsaufwendungen in Höhe von insgesamt 2,75 Millionen $ profitieren und all das ohne einen weiteren Kapitalaufwand seitens Nexus.

Diese Optionsstruktur ermöglicht es, Great Divide Basin durch ein vollständig finanziertes Explorationsprogramm voranzubringen, während wir gleichzeitig eine bedeutende Beteiligung an dem Projekt behalten, so Jeremy Poirier, seines Zeichens Chief Executive Officer. Die von Canamera zugesagten Explorationsarbeiten sollten die erforderlichen technischen Daten liefern, um das Potenzial des Konzessionsgebiets zu bewerten, und die Aktionäre von Nexus werden von diesen Arbeiten ohne eine weitere Verwässerung profitieren.

Bestimmungen der Optionsvereinbarung

Canamera kann durch die folgende Earn-in-Struktur eine Beteiligung von bis zu 90 % am Projekt Great Divide Basin erwerben:

Erste Option (Beteiligung von 51 %):

- Ausgabe von 500.000 Canamera-Aktien an Nexus innerhalb von 5 Tagen nach Abschluss;

- Barzahlung in Höhe von 30.000 $ innerhalb von 5 Tagen nach Abschluss;

- Barzahlung in Höhe von 100.000 $ bis spätestens 18 Monate nach Abschluss;

- Explorationsausgaben in Höhe von 250.000 $ bis spätestens 18 Monate nach Abschluss; und

- Weitere Explorationsausgaben in Höhe von 500.000 $ bis spätestens zwei Jahre nach Abschluss.

Zweite Option (weitere 20 %, insgesamt 71 %):

- Ausgabe von Canamera-Aktien im Wert von 250.000 $ an Nexus;

- Barzahlung in Höhe von 75.000 $; und

- Explorationsausgaben in Höhe von 1.000.000 $, jeweils spätestens drei Jahre nach Abschluss.

Dritte Option (weitere 19 %, insgesamt 90 %):

- Ausgabe von Canamera-Aktien im Wert von 250.000 $ an Nexus;

- Barzahlung in Höhe von 75.000 $; und

- Explorationsausgaben in Höhe von 1.000.000 $, jeweils bis spätestens vier Jahre nach Abschluss.

Wenn Canamera eine Optionsphase nicht abschließt, behält es nur die bis zu diesem Zeitpunkt erworbene Beteiligung ein. Nach Abschluss aller möglichen Optionen werden die Parteien ein Joint Venture für den Ausbau des Projekts gründen. Das Konzessionsgebiet ist nach wie vor Gegenstand einer Net Smelter Returns-Royalty von 1,25 % zugunsten von Nexus Uranium.

Projekt Great Divide Basin

Das Projekt Great Divide Basin erstreckt sich über 104 nicht patentierte Bergbau-Claims (rund 2.080 Acres) südwestlich von Jeffrey City bzw. nordwestlich von Wamsutter in Fremont County und Sweetwater County in Wyoming. Das Projekt steht im Besitz von Clean Nuclear Energy Corp., einer hundertprozentigen Tochtergesellschaft von Nexus.

Die Claims befinden sich im Uranrevier Great Divide Basin in Wyoming. Die Mineralisierung in der Region lagert in Roll-Front-Lagerstätten; die historische Exploration auf dem Konzessionsgebiet geht bis in die 1970er-Jahre zurück. Das Projekt grenzt an das Konzessionsgebiet Cyclone von Premier American Uranium.

Über Nexus Uranium Corp.

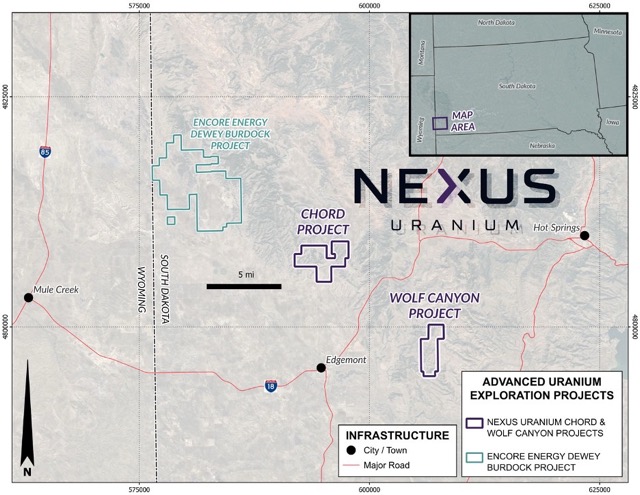

Nexus Uranium Corp. (ISIN: CA65345P2008 | WKN: A41PJQ) ist ein kanadisches Explorationsunternehmen, dessen Hauptaugenmerk auf Uranprojekte in Nordamerika gerichtet ist. In den Vereinigten Staaten besitzt das Unternehmen die Projekte Chord und Wolf Canyon in South Dakota, das Projekt South Pass in Wyoming und das Projekt Wray Mesa in Utah. Das Projekt Great Divide Basin in Wyoming ist nun Gegenstand einer Option zugunsten von Canamera Energy Metals Corp. In Kanada hält Nexus das Projekt Mann Lake im Athabasca-Becken in Saskatchewan. Nähere Informationen erhalten Sie unter www.nexusuranium.com.

Empfehlung

Der Uranmarkt befindet sich derzeit nicht in einem gewöhnlichen Aufwärtstrend, sondern inmitten eines tiefgreifenden, strukturell getriebenen Bullenzyklus. Anders als in der Vergangenheit basiert dieser Zyklus nicht auf kurzfristigen Spekulationen, sondern auf langfristigen globalen Entwicklungen. Die weltweite Renaissance der Kernkraft schreitet mit einer Dynamik voran, wie man sie seit Jahrzehnten nicht erlebt hat. Insbesondere Unternehmen, wie Nexus Uranium Corp. (ISIN: CA65345P2008 | WKN: A41PJQ), die auf ein Projekt-Portfolio in den USA vorweisen können, dürften noch am meisten vom zu erwartenden Wachstum profitieren können.

Die Treiber dieser Entwicklung sind vielfältig: Ambitionierte Klimaziele, der strategische Wunsch nach größerer Versorgungssicherheit sowie der rapide wachsende Strombedarf durch Künstliche Intelligenz und energieintensive Rechenzentren sorgen für eine Wiederbelebung der Atomkraft. Während die Nachfrage dynamisch wächst, hinkt das Angebot deutlich hinterher. Neue Uranminen benötigen nicht selten über zehn Jahre bis zur Produktionsreife. Viele Projekte waren über Jahre unterfinanziert, während im Brennstoffzyklus zusätzlich Engpässe bei Konversion und Anreicherung bestehen. In Fachkreisen spricht man hier bereits von einer “strukturellen Unterdeckung” – eine Konstellation, die das Marktgleichgewicht auf Jahre hinaus prägen dürfte.

Politischer Rückenwind: Neue Chancen für Investoren

Hinzu kommt ein geopolitisches und regulatorisches Umfeld, das zunehmend kernkraftfreundlich ausgestaltet wird. Auf der UN-Klimakonferenz “COP28” bekräftigten über zwei Dutzend Staaten das Ziel, die globale Kernkraftkapazität bis 2050 zu verdreifachen. Die Europäische Union hat Atomenergie offiziell in ihre nachhaltige Taxonomie aufgenommen. Parallel fördern Länder wie die USA, Großbritannien und China mit milliardenschweren Programmen den Ausbau der Kernenergie. Das Ergebnis: Investitionen erhalten mehr Planungssicherheit – ein entscheidender Vorteil für die Kapitalallokation im Sektor.

Uran wird durch geopolitische Spannungen – etwa Sanktionen gegen Russland oder Exportrestriktionen – zunehmend als “kritischer Rohstoff” wahrgenommen. Diese Entwicklungen beeinflussen die Preisbildung maßgeblich und sorgen für eine strategische Neuausrichtung von Lieferketten in Richtung Nordamerika.

Für Anleger bedeutet diese neue Ausgangslage vor allem eines: Wer im Uranmarkt investieren möchte, muss auf Qualität achten: Entscheidend sind dabei vor allem die geologische Attraktivität von Lagerstätten, stabile politische Rahmenbedingungen, effiziente Genehmigungsprozesse und eine wettbewerbsfähige Kostenstruktur, idealerweise unter Einsatz moderner “ISR-Technologien”. Ein Paradebeispiel dafür dürfte Nexus Uranium Corp. (ISIN: CA65345P2008 | WKN: A41PJQ) sein. Das Unternehmen verfügt über ein breit diversifiziertes Portfolio von sechs aussichtsreichen Uranprojekten in Nordamerika – darunter fünf in den USA (South Dakota, Wyoming, Utah) sowie das vielversprechende „Mann Lake“-Projekt im kanadischen Athabasca-Becken, einer der ergiebigsten und hochwertigsten Uranregionen der Welt.

Besonders hervorzuheben ist das Flaggschiff-Projekt in South Dakota. Mit einer Fläche von rund 1.500 Hektar bietet es ideale geologische Voraussetzungen für den modernen und umweltfreundlichen “In-Situ-Recovery-Abbau” (“ISR”) – eine Technologie, die Ressourcen schont, Eingriffe in die Natur minimiert und gleichzeitig wirtschaftlich effizient ist.

Dank vorhandener Infrastruktur, nachhaltiger Abbaumethoden und klarer Fokussierung auf Regionen mit stabilem Genehmigungsumfeld positioniert sich Nexus Uranium Corp. (ISIN: CA65345P2008 | WKN: A41PJQ) gerade als zukunftsorientierter Player im wachsenden Markt für CO₂-freie Energie. Kein Wunder also, dass das Unternehmen sich für das von US-Präsident Donald Trump eingeführte “FAST-41-Programm” qualifizieren kann. Insbesondere vor dem Hintergrund des steigenden Strombedarfs durch KI und Elektrifizierung ist das Unternehmen hervorragend aufgestellt, um langfristig Werte für Investoren und Umwelt zu schaffen.

Strukturelle Angebotslücke schafft langfristige Investmentchancen!

Die globale Nachfrage nach Kernenergie wächst stetig, doch das Uranangebot kann nur verzögert reagieren. Diese strukturelle Lücke schafft ein Marktumfeld, das bis weit in die 2030er-Jahre hinein von Knappheit, politischer Unterstützung und hoher Investitionsdynamik geprägt sein dürfte. Für langfristig orientierte Anleger eröffnet sich damit eine attraktive Gelegenheit, an einem der aussichtsreichsten Rohstoffzyklen unserer Zeit zu partizipieren.

Erfahrenes Management & fundiertes technologisches Know-how

Der potenzielle Erfolg von Nexus basiert jedoch nicht nur auf hochwertigen Projekten, sondern auch auf einem hochqualifizierten Team. CEO Jeremy Poirier verfügt über mehr als 20 Jahre Erfahrung auf dem Kapitalmarkt und war an zwei Verkäufen von Bergbauprojekten an große multinationale Unternehmen beteiligt. Mike Blady, VP Exploration, hat über 100 Millionen Dollar für Bergbauunternehmen aufgebracht. Herr Poirier war auch am Verkauf des Lithiumprojekts Maricunga für 275 Millionen Dollar an das staatliche Kupferunternehmen Codelco beteiligt. Das Team wird durch erfahrene Vorstandsmitglieder und Berater wie Dan McCarn ergänzt, der über 30 Jahre Erfahrung im Bereich Uran bei dem globalen Unternehmen Kazatomprom und der Internationalen Atomenergie-Organisation (IAEO) mitbringt.

Fazit

Der globale Energiemarkt befindet sich inmitten eines historischen Wandels, der von zwei zentralen Kräften geprägt wird: dem explosionsartig steigenden Energiebedarf der digitalen Wirtschaft und dem weltweiten Bestreben, zuverlässige, CO₂-arme und geopolitisch stabile Energiequellen zu erschließen. Die zunehmende Elektrifizierung, die Dekarbonisierung der Wirtschaft und insbesondere der rasante Aufstieg von Künstlicher Intelligenz (KI) führen zu einer massiven Neubewertung der Kernenergie. Sie gilt heute wieder als unverzichtbarer Bestandteil einer stabilen, klimafreundlichen Stromversorgung. Für den Rohstoff Uran, den essenziellen Brennstoff dieser Technologie, bedeutet dies eine Renaissance – begleitet von einer strukturellen Angebotsknappheit, die den Markt auf Jahre hinaus prägen dürfte.

Schon heute ist absehbar, dass KI-Rechenzentren einen Strombedarf entwickeln werden, der weit über alle bisherigen Vorstellungen hinausgeht. Studien von Goldman Sachs etwa beziffern den globalen Energieverbrauch dieser Anlagen bis 2030 auf rund 948 Terawattstunden pro Jahr, was dem gesamten jährlichen Strombedarf Japans entspricht. Amerika antreiben: Investitionen in die Zukunft der US-Energieversorgung - Goldman Sachs Asset ManagementDiese extrem leistungsintensiven Rechenzentren verlangen eine Grundlastversorgung, die rund um die Uhr verfügbar ist – ein Anspruch, den Solar- und Windenergie nicht erfüllen können. Kein Wunder also, dass Technologiekonzerne wie Microsoft, Amazon, Google und Meta bereits langfristige Verträge über mehr als 10 Gigawatt geplanter Kernenergiekapazitäten abgeschlossen haben und zunehmend auf “Small Modular Reactors” (“SMRs”) setzen. Diese kompakten, modularen Reaktoren versprechen flexible Standorte, schnelle Installationszeiten, hohe Sicherheit und einen Kapazitätsfaktor von über 92 %, der sie zur bevorzugten Energiequelle für KI-Infrastruktur macht.

Parallel dazu erlebt die Kernenergie eine geopolitisch und klimapolitisch getriebene Renaissance.

Über 20 Nationen, darunter die USA, Kanada und Großbritannien, haben sich verpflichtet, die globale Kernkraftkapazität bis 2050 zu verdreifachen, um Klimaziele zu erreichen und die Versorgungssicherheit zu stärken. Die US-Regierung hat Uran inzwischen auf die Liste der „kritischen Mineralien“ gesetzt und ein umfangreiches politisches Maßnahmenpaket geschnürt, das die heimische Uranproduktion stärken soll: vom Aufbau einer strategischen Uranreserve über das “Nuclear Fuel Security Act” bis hin zum Verbot russischer Uranimporte ab 2024 und neuen steuerlichen Anreizen für den Bau von Kernkraftwerken.

Während die Nachfrage wächst, bleibt die Angebotsseite extrem unterinvestiert.

Laut “World Nuclear Association” besteht bereits heute ein strukturelles Defizit von rund 50 Millionen Pfund Uran pro Jahr, das sich bis 2040 weiter vertiefen dürfte. Neue Minen benötigen Entwicklungszeiten von 10 bis 20 Jahren, und Engpässe im Brennstoffzyklus – insbesondere bei Konversion und Anreicherung – verschärfen die Lage zusätzlich. Der erwartete Anstieg des Uranbedarfs um 28 % bis 2030 und eine mögliche Verdopplung bis 2040 unterstreichen die Dringlichkeit, neue Projekte zu erschließen.

In diesem Umfeld hat sich Nexus Uranium Corp. (ISIN: CA65345P2008 | WKN: A41PJQ) bestens positioniert: Das Unternehmen verfügt über ein Portfolio von fünf Uranprojekten in den USA, das durch die Übernahme von “Basin Uranium Corp.” erheblich erweitert wurde. Die Transaktion stärkt nicht nur die Projektpipeline des Unternehmens, sondern führt auch zu einer breiteren Aktionärsbasis, einer gestärkten Bilanz und verbesserten Finanzierungsmöglichkeiten. Nexus Uranium and Basin Uranium Complete Arrangement Transaction – Nexus Uranium

Im Mittelpunkt der US-Aktivitäten steht das “Chord-Projekt” in South Dakota, eine fortgeschrittene Liegenschaft mit einer bestätigten Ressource von 2,75 Millionen Pfund “U₃O₈” sowie einem zusätzlichen Explorationsziel von bis zu 4,23 Millionen Pfund. Das Projekt befindet sich nur wenige Meilen vom “Dewey-Burdock-Projekt” entfernt, einer der bedeutendsten bundesstaatlich genehmigten “ISR-Liegenschaften” in den USA.

Weitere Projekte – darunter “South Pass” und “Great Divide Basin” in Wyoming sowie “Wray Mesa” in Utah – stützen sich auf umfangreiche historische Bohrdaten und liegen in erstklassigen, etablierten Bergbauregionen mit hohem Potenzial für die nachhaltigen “In-Situ-Recovery” (“ISR”), der bevorzugten, kostengünstigen und umweltverträglichen Abbaumethode.

Auch die Kapitalstruktur des Unternehmens ist bemerkenswert schlank: Mit rund 10,9 Millionen ausstehenden Aktien (17,1 Millionen voll verwässert) und einer Marktkapitalisierung von etwa 5,8 Millionen CAD bietet Nexus einen deutlichen Hebel für Wertsteigerungen, sobald die Projekte weiter voranschreiten.

In Summe präsentiert sich Nexus Uranium Corp. (ISIN: CA65345P2008 | WKN: A41PJQ) als Unternehmen, das frühzeitig und konsequent auf die strukturellen Wachstumstreiber eines neu entstehenden Uran-Superzyklus gesetzt hat. Die Kombination aus fortgeschrittenen, “ISR-fähigen” Projekten in der geopolitisch stabilen Region Nordamerika, der dynamischen Entwicklung des KI-Energiemarktes und der politisch geförderten Rückkehr der Kernenergie schafft ein außergewöhnlich attraktives Umfeld. Für Investoren eröffnet sich damit die seltene Chance, an einer strategisch wichtigen Rohstoffwende teilzuhaben, die den Energiemarkt der kommenden Jahrzehnte fundamental prägen dürfte.

Kaufempfehlung